吓人!中共史无前例的300万亿

2月末,广义货币(M2)余额299.56万亿元,同比增长8.7%。

中国M2无限接近300万亿元,这一标志性事件激发很多人思考:货币供应量为何快速增长?大量货币去哪儿了?通货膨胀为何熄火?潜在增速为何下降?货币扩张、借债投资还能否持续?

本文分析中国过去20多年货币/债务扩张的路径、逻辑以及对经济的影响。

01 商业银行熄火,中央银行放水

01 商业银行熄火,中央银行放水

很多人等着M2突破300万亿元这一历史性时刻。

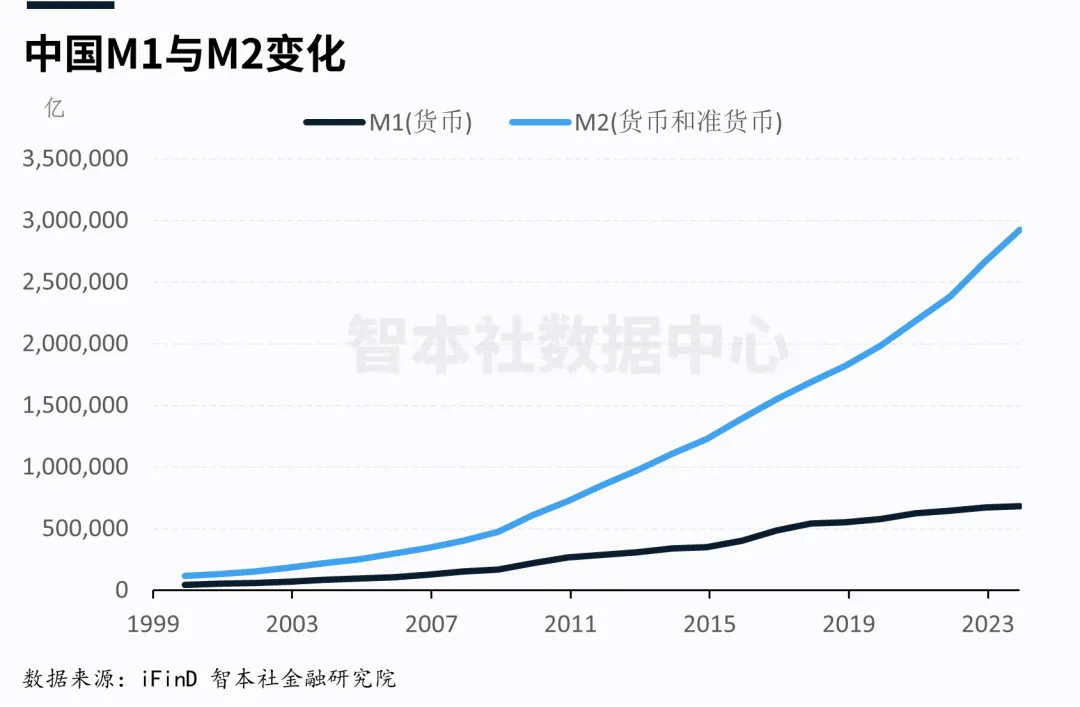

要知道,2000年末M2仅13万亿元,2013年3月达到100万亿元,新增87万亿元,花费12年时间;2020年1月突破200万亿元,新增100万亿元,花费7年时间;2024年2月接近300万亿元,新增100万亿元,花费4年时间,速度明显加快。

实际上,之前不少机构预测去年年底可达成这一“伟业”,不过还是推迟了两个月,勉强达标。所以,“放水”从来不会缺席,只会迟到。

300万亿元是什么概念?

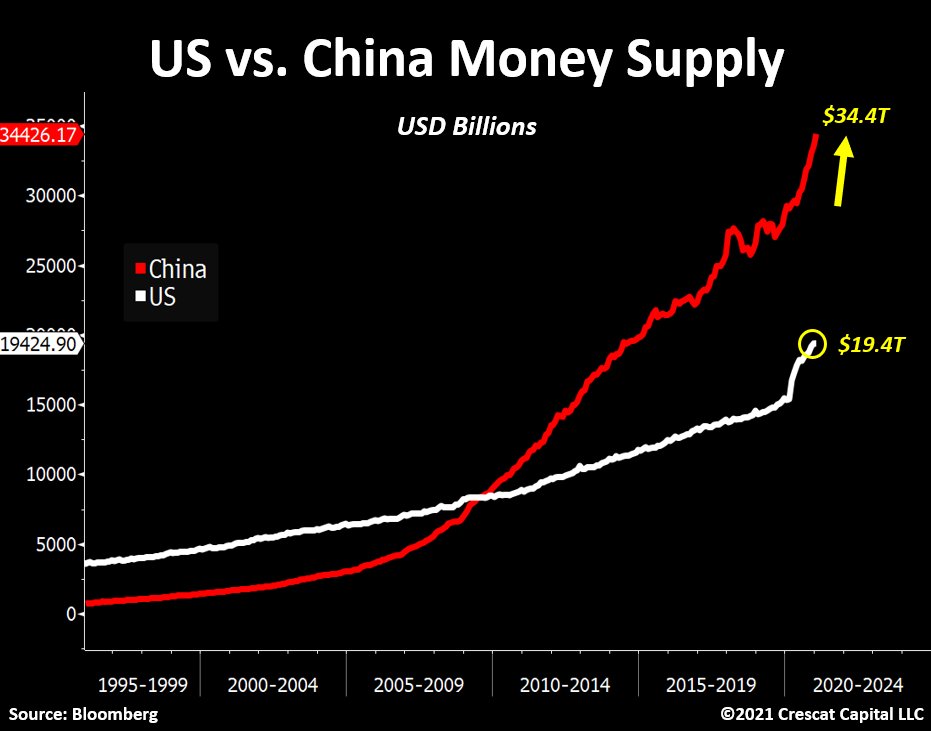

有人与美欧日做对比:中国M2总量是美国的两倍,接近美国、欧元区和日本的总和。美国150万亿人民币,欧元区120万亿元人民币,日本60万亿元人民币,合计330万亿元人民币,与中国300万亿元人民币相当。

不过,几个经济体的M2口径还是有些差异。美国M2不包括10万美元以上的企业存款,如果减去非金融企业的存款,中国M2大概是美国的1.4倍,也是一个惊人的数据(美式放水主要是由美联储扩表推动M1增长)。

如果M2跟GDP对比就更加明显:2023年,中国GDP是126万亿人民币,美国GDP是197万亿人民币(按离岸人民币7.2汇率折算),中国M2是GDP的2.3倍,美国M2是GDP的0.76。可见,中国GDP比美国的“含币量”更高。

中国M2为什么增长这么快?

M2作为广义货币,是M1 、企事业单位定期存款、居民储蓄存款、其他存款之和。通常用M2来定义货币供应量。按照现代银行体系,存款不完全是真实的储蓄,多数是由商业银行通过发放贷款派生的存款,也叫派生货币。这个过程是货币乘数在起作用。央行发行1个单位的基础货币,假设货币乘数是5,通过银行系统就可以派生出5个单位的货币总量。

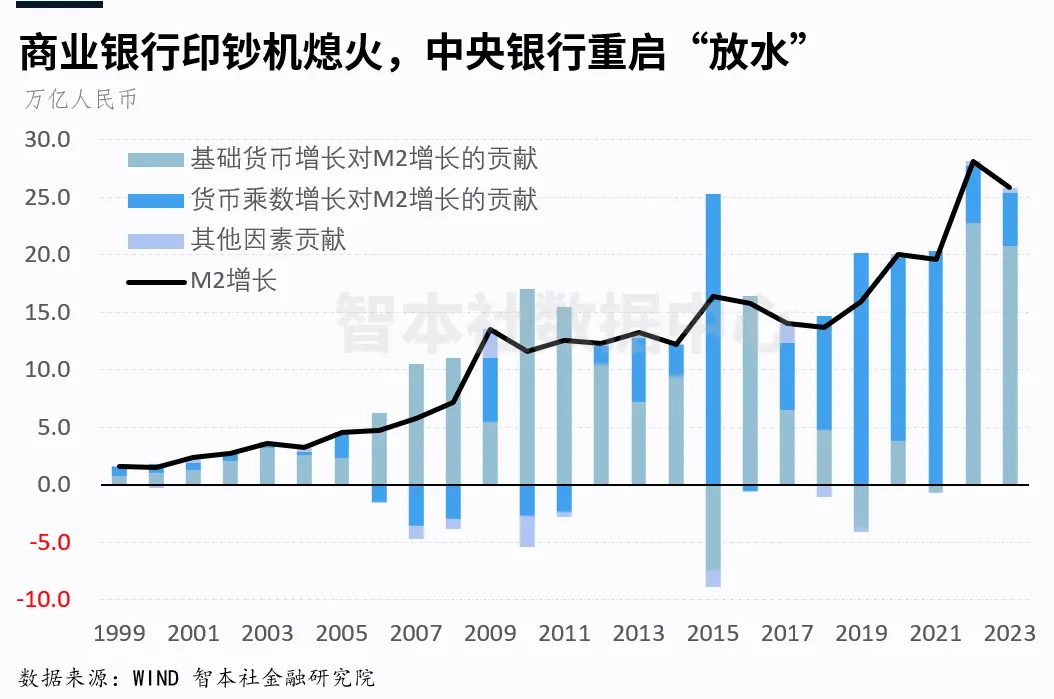

M2基本等于基础货币乘以货币乘数,是中央银行和商业银行共同“创造”的。过去20多年,中央银行和商业银行接力印钞,而且不同阶段,各自的“贡献”不同。

从2000年到2014年,货币乘数非常稳定,基本维持在3.6-4.6之间,M2的增量主要来自央行扩张基础货币。可见,央行是印钞的主力军,是M2增量的创造者。

2014年到2021年,货币乘数开始扩张,从4.18上升到7.23,基础货币增加缓慢,M2的增量主要来自商业银行的印钞机,是由商业银行扩张货币乘数派生出来的。

从2022年到2023年,货币乘数扩张放缓,两年平均为7.44,商业银行“熄火”,央行接力印钞,大力扩张基础货币,期间M2的增量主要由央行扩张基础货币贡献的。

过去20多年,央行和商业银行轮流印钞的内在逻辑是什么?

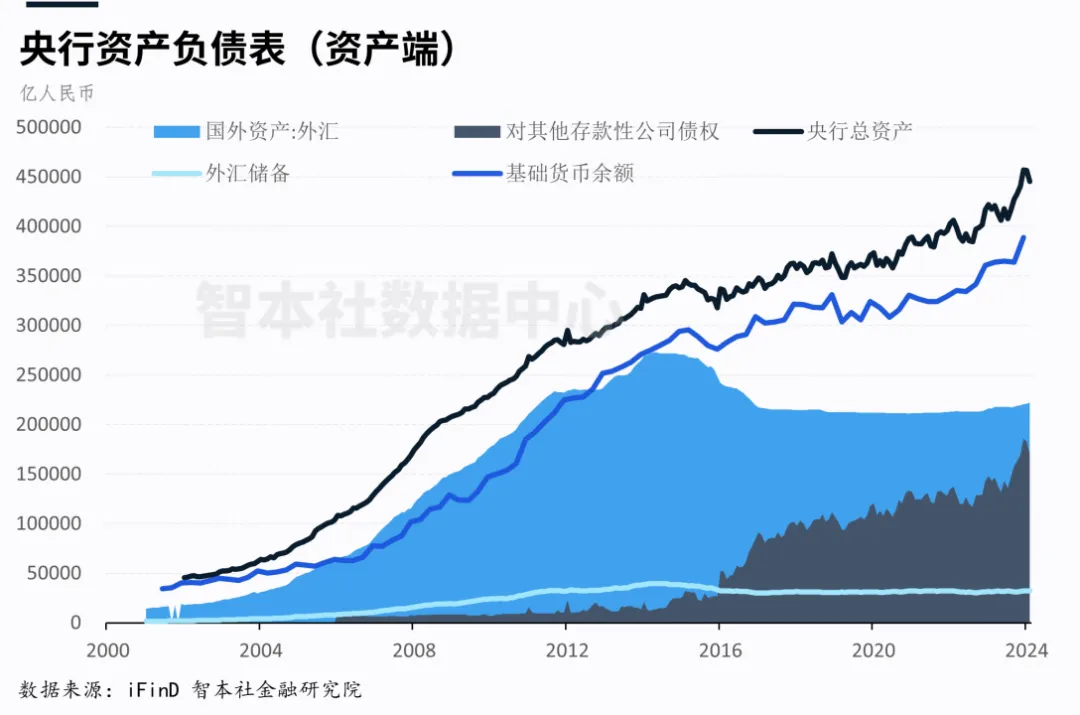

我们看央行资产负债表的结构变化。

从2001年到2014年,中国央行主要依托外汇占款来投放基础货币。随着中国入世,出口创汇与日俱增,央行通过强制结汇制度不断吸收外汇,进而大规模投放基础货币。到2014年5月外汇占款规模达至峰值27.29万亿元,占央行总资产的83%。期间,基础货币余额从3.44万亿元增加到29.4万亿元,增长了8.5倍。

这个期间,人民币主要以美元(美债)为锚,根本上是中国出口制造业的创汇能力和全球竞争力。尽管基础货币迅速扩张,但人民币的发行具有一定的约束,不能随便扩张,必须吸收相应的美元才能发行。

2014年,央行不再对商业银行强制结汇,也就不再继续吸收外汇,外汇占款的规模开始下降,到2021年末降至21.28万亿元,占央行总资产53%,较峰值下降了30个百分点。期间,根据央行资产负债表,外汇占款规模下降的同时,对其他存款性公司债权迅速扩张,从1.3万亿元增加到12.8万亿元,累计同比增长8.8倍。2021年末,对其他存款性公司债权占央行总资产比重达到32%。期间,对其他存款性公司债权的增加幅度与外汇占款的下降幅度大致相当。

央行相当于帮人民币换了一次“锚”,新增人民币不以外汇为基础,而是对其他存款性公司债权。

什么是对其他存款性公司债权?对其他存款性公司债权主要是央行对商业银行、政策性银行的贷款,通常用国债、票据作为抵押。当央行停止强制结汇后,大量外汇滞存商业银行,商业银行需要补充资本金,增加对央行借款,进而推动对其他存款性公司债权的扩张。

央行一边压缩外汇占款的规模,另一边扩张对其他存款性公司债权,二者对冲后基础货币并未大量增加。2014年到2021年,基础货币只增加了3.5万亿元,累计增幅仅12%。不过M2却实现翻番,增量达到100万亿元。

2015年棚改货币化和专项债投资启动后,央行通过MLF、TMLF、PSL等工具以向商业银行、政策性银行提供贷款,后者大规模放贷,拉高货币乘数,推动货币供应量快速增加。2015年到2019年,抵押补充贷款增加了3万亿元左右,用于支持棚改货币化。

在央行换锚后,通过扩张对其他存款性公司债权投放基础货币的“好处”是,解除了基础货币扩张的约束,同时打开了商业银行扩张信贷的闸门。此后,银行信贷、地方债务与房地产泡沫“齐飞”。

不过,2022年开始,M2扩张的接力棒又回到央行手上。从2022年1月到2023年12月,央行总资产从40.3万亿元增加到45.6万亿元,增加了5.3万亿元,全部增量几乎来自对其他存款性公司债权。基础货币余额从32.9万亿元增加到38.9万亿元,增加了6万亿元,两年增量比之前7年累计增量还多2.5万亿元。因此,有人在想,中国央行是不是在偷偷量化宽松?

从央行资产负债表和银行货币创造的逻辑可以看出,过去20多年的印钞史是一场中央银行和商业银行之间的接力赛。他们合力跑赢了GDP、居民收入以及几乎所有大类资产价格。

如今,商业银行印钞机熄火,中央银行重启印钞机。

02 地方政府熄火,中央政府扩表

信用货币的本质是债券,即通用欠条。信用货币发行越多,广义债务规模越大。需要注意的是,债务是中性的,当信用货币发行持续跑赢GDP时,债务逐步转为风险。

如果将货币与债务结合起来,我们就会发现,货币扩张史和债务扩张史高度一致。从结构上,我们还能够找到两组对应关系:商业银行信贷扩张/熄火—地方政府债务扩张/熄火,中央银行基础货币扩张/熄火—中央政府债务扩张/熄火。

时间回到金融危机之前,2007年中国政府的债务规模不大、杠杆率偏低、结构合理,中央政府债务规模5万亿元,地方政府债务规模2.7万亿元,央地债务比为1.85。政府债务规模合计7.7万亿元,占GDP的比重只有28.5%,若加上城投公司债务1.9万亿元,占GDP的比重为35.5%。

2008年金融危机后,中国推出4万亿救市计划,其中中央政府出资1.18万亿元,地方政府配资2.82万亿元。对当时的地方政府来说,这一笔巨大的资金,没有足够的预算配资。受旧预算法的约束,地方政府不能直接发行债券融资,也不能向商业银行贷款。怎么办?

2009年央行发布一道政策,允许地方政府成立融资平台(城投公司)进行融资,包括贷款和发行债券。全国各地融资平台拔地而起,当年融资平台就增加了5000家。地方政府借助融资平台绕过旧预算法的约束大规模借债。

从2009年开始,地方政府债务尤其是城投债(隐性债)迅速增长。城投债的资金从哪里来?一部分是城投公司公开发行债券融资,更大一部分是向商业银行和政策性银行贷款。

由于城投债快速增长、风险迅速积累,到2014年底,城投债增加到10万亿元,较2007年翻了5.3倍。2015年新预算法实施,授予省级政府和计划单列市发行专项债和一般债,试图通过债务置换的方式将隐性债显性化,同时抑制城投债增长。

2015年是中国经济非常重要的转折点,是地方政府债务第二次大规模增长的起点。这一年开始,全国范围内的棚改货币化启动,央行连续5年向房地产市场注入近3万亿元的抵押补充贷款,城投债不仅没有熄火反而迅速膨胀。同时,地方新一轮的基建投资兴起,专项债每年以几万亿的规模迅速扩张,地方政府显性债务也迅速增加。

2015年底,中央政府债务是10.6万亿元,地方政府显性债务(一般债和专项债)16万亿元,城投债17.1万亿元,央地(含城投债)债务比下降到0.32,政府债务规模合计占比当年GDP的比重上升到63%。

2023年底,中央政府债务增加到30万亿元,地方政府显性债务增加到40.7万亿元,城投债增加到57.8万亿元,央地(含城投债)债务比下降到0.3,政府债务规模合计达到128.5万亿元,占比当年GDP的比重上升到101%。地方政府债务(含城投债)占GDP的比重达到78%,在全球主要经济体中居于领先位置。

从2008年到2021年是中国债务和信用的过度扩张期,即地方政府迅速加杠杆,商业银行迅速扩张信贷。从2007年到2023年,中央政府债务累计增长了4.95倍,地方显性债务累计增长了14倍,城投债累计增长了29倍。

期间,政府形成了一种债务投资模式:中央政府的国债投资主动脉,地方省级专项债投资支动脉,地方城投债投资毛细血管,组成巨大的资金网络。如国家高铁投资到地方高铁站投资再到各高铁站周边园区、房地产项目投资。这种债务扩张模式推动了三四线城市的城建和房地产迅速发展,吹起了巨大的货币幻觉和财富幻影。

经过十多年快速的信贷扩张和加杠杆,如今宏观杠杆率已升至高位,地方政府、开发商和居民部门均过度借债。

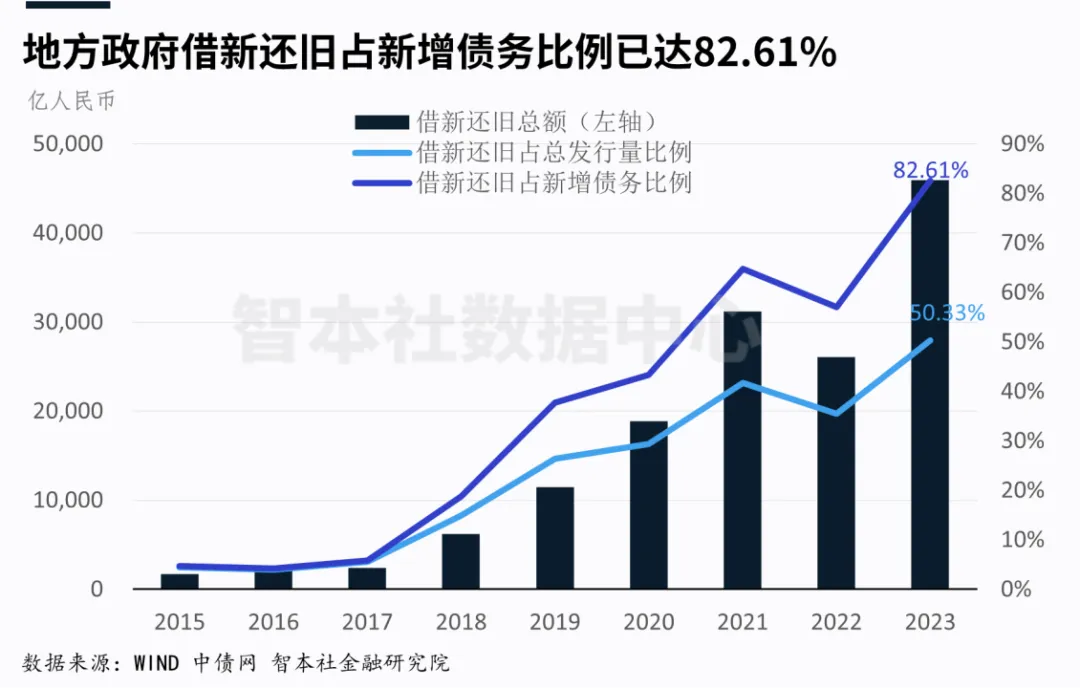

过度借债的重要指标就是“借新还旧”的比例。从2020年到2023年,地方政府借新还旧的总额以及比例迅速上升。2023年,借新还旧占总发行量的比例、占新增债务的比例,分别达到50%、82%。居民部门也存在类似情况,2023年住房抵押贷款达到38万亿元峰值后开始回落,存在提前还贷、借新还旧的现象。

地方债务投资熄火后,中央接力加杠杆。2023年7月份,地方政府“官宣”进入化债周期,省级政府发行1.5万亿元左右的特殊再融资债券用于置换地方债包括城投债;同时,为了支撑基建投资,中央政府发行1万亿元特别国债,用于防水防灾基建投资。今年中央政府发行1万亿元超长期特别国债,今后连续几年都会发行。

No comments:

Post a Comment

Note: Only a member of this blog may post a comment.