美联储连续大幅度加息引发硅谷银行倒闭

3月10日,美国第16大银行硅谷银行(Silicon Valley Bank)突然倒闭,在全美金融和科技界引起恐慌。人们担心2008年雷曼兄弟银行倒闭引发全球金融海啸的事件,今又重演。硅谷银行1983年成立,拥有约2090亿美元资产,存款规模达1754亿美元,是美国高科技产业区硅谷存款最多的银行。硅谷银行倒闭,有多种因素,分析人士认为最重要的因素是,受到美联储连续大幅度加息所祸及。

时间可追溯到2020下半年,那时受宽松的财政政策影响,全美迎来对科技公司融资的热潮,这些公司迅速积累了大量现金,其中很大一部分流入硅谷银行。硅谷银行就在极低的利率环境下,将涌入的大部分热钱,投资于美国政府债券,传统上最安全的投资,想从中挣点小钱。

然而,2022年,美国通货膨胀急剧升高,美联储不得不加息抑制通胀,快速加息带来美债暴跌。硅谷银行在低息时期购买的证券资产,在2022年给自己带来超过25亿美元的损失。问题还在于,2022年美联储的快速加息导致全球科技初创公司的日子都不好过,融资融不到,股价一路跌,研发要继续就只能消耗在硅谷银行的存款。自22年3月起,硅谷银行的资金开始大量流出,该银行不得不亏损抛售手中的证券资产。自23年3月8日被爆出现18亿元亏损的消息后,多家投资公司高管及科技公司负责人,在社交媒体上发布消息,呼吁大家从硅谷银行转走资金,9日一天便转走420亿,这是典型的银行挤兑。就这样,短短48小时后,硅谷银行便关门倒闭。

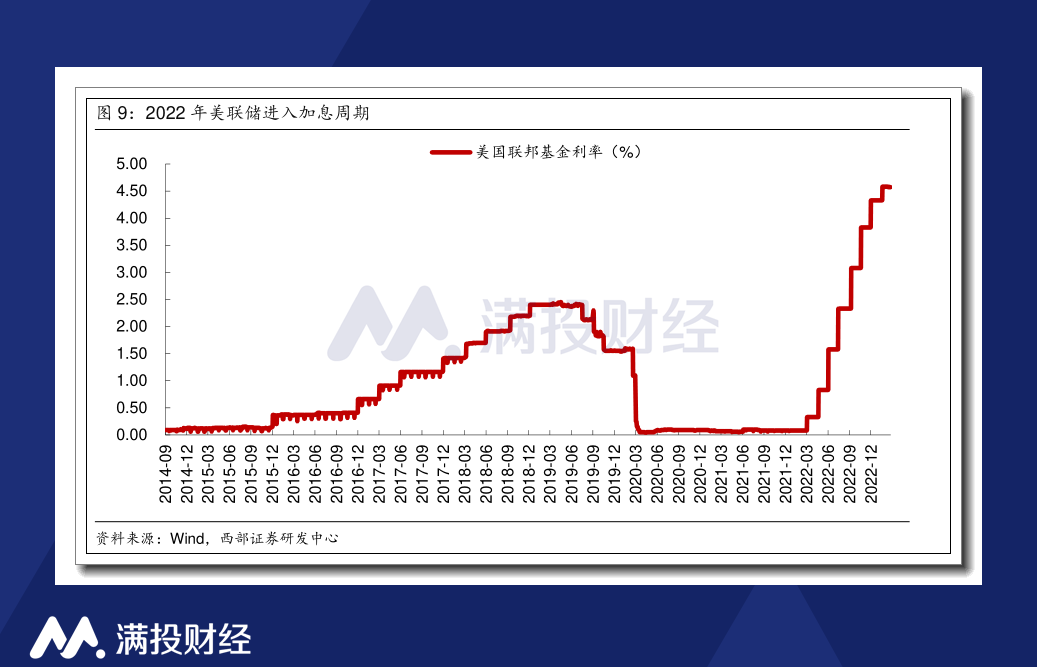

美联储加息抑制通胀,是正确的决定,但升息过猛:去年3月,联邦基金利率接近0%,接着一年之内,升息八次,到今年2月初,利率已升至4.75%。大幅升息的结果是,公司成本增加了,消费者开支增加了,债券的价值下跌,就像对身体虚弱的人用上了虎狼药,结果首先摧垮了硅谷银行虚弱的身体。乔治梅森大学(George Mason University)高级研究员霍尼格(Thomas Hoenig)指出:用非常大幅度的加息来冲击经济,就是“用另一个错误来纠正这个错误”。

硅谷银行主要为硅谷的创投公司提供资金,与整个硅谷的风险资本密切相关。《华尔街日报》报道,硅谷知名创投家谭(Garry Tan)指出,若硅谷银行倒闭问题未能妥善解决,“可能对新创公司构成毁灭性打击,甚至使新创和创新倒退10年”。调查显示,近400家初创公司表示他们正面临风险,超过100家表示自己在未来30天内可能无法支付薪资。

代表旧金山的加州参议员维纳(Scott Wiener)推文表示:旧金山湾区是整个国家创新体系的心脏区,科技业最大的地区性银行倒闭,受到重创的不仅是湾区本地的经济和居民,还有美国整个银行体系。硅谷银行倒闭消息传出,从湾区的客户家中到遥远的亚洲股票市场,整个网络黑云压境,迅速将恐慌传播到了全世界金融市场的每一个角落。

紧跟着硅谷银行倒闭的还有签名银行(Signature)。经济学家表示可能面临相似风险的银行还有186家。这都是在美联储的快速升息过程中发生的。据彭博社报导,摩根大通(JP Morgan)资产管理投资长米歇尔(Bob Michele)说,危机才刚开始,随着银行业动荡席卷金融市场,美国经济可能硬着陆。

No comments:

Post a Comment

Note: Only a member of this blog may post a comment.